在美国,你必须需要知道的10项税收问题(公司,处罚,资产等)。如果您之前没有了解过相关信息,那么这篇文章建议您仔细进行阅读并收藏。

1中国企业在美国的子公司如何报税?

一般美国境内公司,正常缴纳公司税务,公司的主要税种有如下几种:

2什么是受控外公司(CFC)?

美国政府对美国人持有的海外公司,也有相关申报的要求。为了避免美国人在税负较低或免税的国家建立海外子公司,并将海外收益留存于子公司,而不转回美国来合法免税或减税的情况,美国政府颁布了受控外国公司(CFC)的相关法规,要求美籍股东通过申报5471表披露受控外国公司的资料。

判断一家境外公司是否为受控外国公司,需要满足两个条件:

根据美国法律规定,拥有或被视为拥有10%或超过10%有投票权股票的美国人,成为“美国股东”。

如果“美国股东”合计拥有超过50%有投票权股票或拥有超过价值50%的股票。

3什么是被动外国投资公司(PFIC)?

被动外国投资公司是指在同一税务年度里,该公司75%以上的收入来自被动所得,或在同一税务年度里,平均50%以上的资产会产生或用来产生被动所得。被动所得包括利息,股利,租金,权利金,出售股票或证券等的资本利得。

产生被动所得的资产即该资产已经产生了被动所得,或可以预期在未来会产生被动所得,或持有该资产的目的是产生被动所得,此类资产都将归为产生被动资产所得的资产。

需要注意的是:一旦一个外国投资公司在某个税务年度被定义为被动外国投资公司(PFIC),即便在以后的年度中均为满足PFIC的测试条件,该公司仍被视为一个PFIC,其美国股东须申报相关信息及收入。

根据被动外国投资公司的税务规定,PFIC的任何股东无论拥有多少股份,都需要对公司得到的大部分收益缴纳所得税,并且无论通常应该适用的资本利得税率。

如果纳税人成为了PFIC的股东,建议与专业会计师商讨税务上的影响,考虑是否放弃持有该公司的股份,转投非PFIC的公司。

4对于漏报海外资产是如何处罚的?

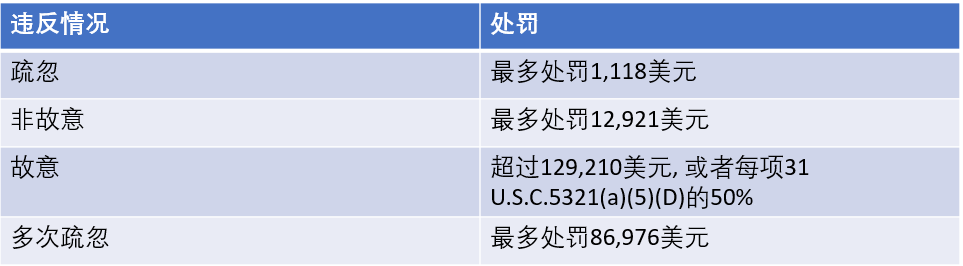

有关未申报FBAR相关处罚规定如下:

处罚较轻的情况如下:

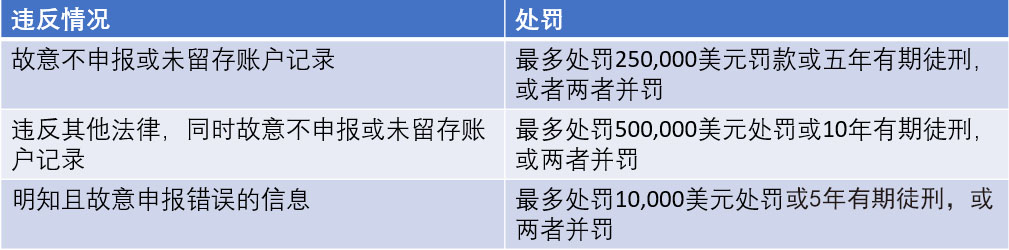

蓄意不申报的处罚如下:

蓄意不申报的处罚如下:

5漏报海外资产处罚条款,有没有豁免?

5漏报海外资产处罚条款,有没有豁免?

没有申报国外银行和金融账户,若符合某些条件可能有机会免于罚款:

没有欠美国税的纳税人(例如,国外工资符合免税规定或已在所在国报税)不会面临不报税所带来的惩罚。例如,2021 年度的国外工资免税额是108,700美元, 2022 年度的国外工资免税额是112,000美元。

国税局认为有(合理理由)(reasonable cause),即你能证明自己尽所能遵守纳税义务,但未能达到要求,其可能裁定是(合理理由)。原则上在决定是否是(合理理由)时,国税局将考虑下列相关信息:

1.您没有履行税务义务的原因;

2.您的纳税历史记录;

3.您没有履行税务义务和后来遵守纳税的时间差;

4.您无法控制的情况。

所谓(合理理由)可能是依据事实和情况,你没有注意到报税或纳税的具体的义务。事实和情况可包括:

1) 您的受教育程度;

2) 您以前是否该交税;

3) 您是否以前被处罚过;

4) 最近是否有您可能不知道的税表或法律变化;

5) 税法的复杂程度;

6什么是美国国税局查账?

美国国税局会通过核查纳税人的账户及财务信息来检查纳税人申报的税务总额是否正确。

追查的内容包括:海外藏匿的收入,隐藏海外控股公司,滥用税务减免,虚假申报退税等等。美国国税局查账时的范围不确定,但是却具有惊人的仔细程度,甚至可以追查10年之内的每笔消费的资金来源。