保险公司排名和评级的权威机构

信用评级在世界范围内已有百年历史,但对于建立在债券、股票基础上的保险公司信用评级,却刚刚开始30多年。对于美国人寿保险公司来说,主要有四家主要的评级机构进行综合评级,它们是:

贝氏(A.M. Best Company)

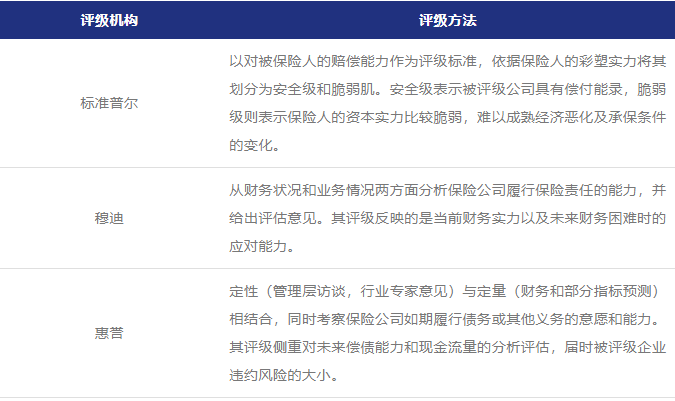

标准普尔(S&P Global)

惠誉(Fitch Ratings)

穆迪(Moody’s Investors Service)

标普、惠誉和穆迪是国际上最权威性的三大专业信用评级机构,主要定位在商业领域,除保险业外,还涉及广泛的政府或私营企业债券工具信用评级。

以上三家信用评级机构的评级方法如下:

贝氏(A.M. Best)是唯一一家专注于保险行业信用评级的机构。它成立于1899年,是美国证券交易委员会(SEC)和全国保险专员协会(National Association of Insurance Commissioners)指定的国家认可的统计评级机构(NRSRO)。

因此,贝氏(A.M. Best)是我们评价一家“美国保险公司好不好”的核心尺子。

保险公司为什么要评级?

请专业评级机构对保险公司进行评级,通常都价格不菲,那么为什么这么多保险公司还要主动的进行评级呢?

信用评级是保险公司的“名片”

保险公司信用评级是独立的第三方利用其自身的技术优势和专业经验对保险公司进行评估,降低保险公司和投保人之间的信息不对称问题,使投保人对保险公司的资本金、资产负债状况、偿付能力、利润、费用、不良资产等情况有充分的了解。

保险公司信用评级是企业在市场经济活动中的“身份证”。第三方良好的资信等级可以提升企业的形象,提高竞争能力,是企业在市场经济活动中的“金名片”,能够增强消费者信心,提高购买。

保险公司信用评级是保证保险公司正常竞争和融资的基础,对一个没有信用等级可参考的企业,外界必然存在相对较高的信息不对称,致使该企业筹资相对困难。而相反,高信用等级的企业较容易取得金融机构的支持,得到投资者的信任,能够扩大融资规模,降低融资成本。

了解信用评级对我们有什么好处?

当接触到保险公司或者保单产品的说明文档时,我们常常看到,一家保险公司的名字后面,有一个或者几个字母“A”或“B”,如A,A+,AA-等等,这就代表了保险公司的信用评级。读懂这些字母的含义,就能帮助我们初步了解一家保险公司的实力。

保险公司的评级都是用字母ABCD来表示信用等级的高低,等级越高,意味着企业偿债能力越强,风险越小。每家机构使用的字母和符号略有不同。其中贝氏评级(AM Best)主要服务于金融和医疗保健服务行业,客户包括保险公司、银行、医院和医疗保健系统提供商等。

贝氏早在十九世纪就建立起了一套十分严谨的针对保险企业的评级指标,以向社会公众及投资者展示被评级保险机构的资质:贝氏以保险公司年度报告为依据,从评级公司的资产负债实力、运用业绩以及业务概况三个方面进行综合定性和定量分析,对保险公司偿付能力进行评级,提供保险公司破产可能性的专业意见。

评级结果分为16个等级,其中“B-”及以下被认为不具有投资价值:

优质的评级会对在多方面对企业经营产生有利影响:

1. 降低融资成本

资质较好的企业贷款或者发债时其享受的利率更低,上市股票的市盈率较高。

2. 享受政策优待

监管以企业资质为依据对企业业务进行监管。

3. 增强消费信心

良好的资质有助于企业在市场上建立良好的口碑。

4.获得业务资格

多数优质招投标项目会将评级结果作为参与竞标的门槛。